「海外送金サービスWise(ワイズ)の登録方法、使い方、手数料や評判ってどうなの?」と思っていませんか?

海外送金のためにWise(ワイズ)が気になるけど、しっかり使えるのかどうか気になりますよね!

本記事では実際に海外ノマドやバックパッカーを経験している筆者が海外送金サービスのWise(ワイズ)について解説します。

本記事は次のような人におすすめです。

- 海外ノマドをする人

- バックパッカーをする人

- 海外留学する人

- ワーホリに行く人

この記事を読んで、海外送金サービスのWise(ワイズ)をチェックしておきましょう!

\手数料が安い海外送金サービスのWise(ワイズ)/

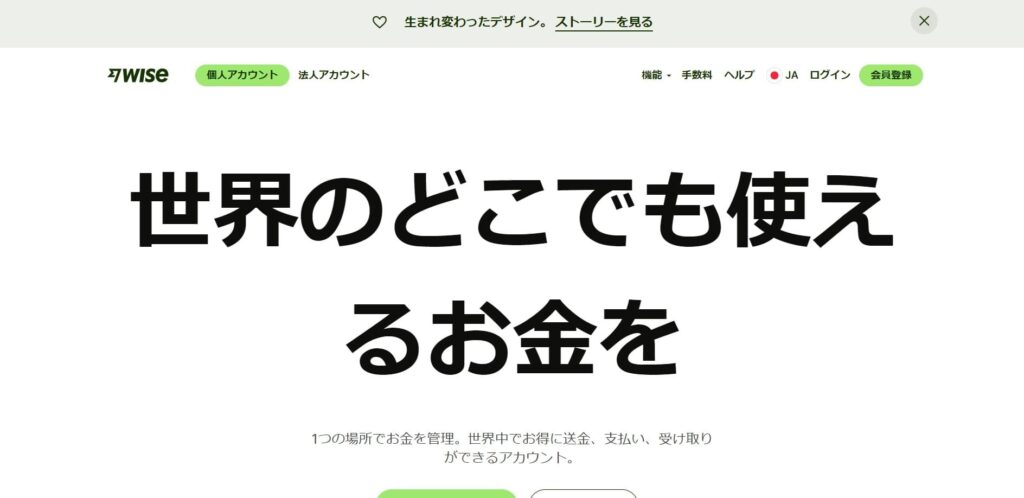

Wise(ワイズ)とは?

| 公式サイト | https://wise.com |

| 会社名 | Wise(旧TransferWise) |

| 設立年 | 2011年 |

| 本社 | ロンドン |

| SNS | Facebook / Twitter / Instagram / Linkedin |

Wise(ワイズ)は旧TransferWise(トランスファーワイズ)で格安の手数料で利用できる海外送金サービスです。

170カ国、50種類の通貨に対応しており、デビットカードの発行も可能です。

銀行にも海外送金サービスはありますが、手数料の安さや送金スピード、手続きが簡単なのでWise(ワイズ)の人気が高まっています。

グローバル侍

グローバル侍海外旅行や海外在住者、留学中の人や駐在員など、海外に行く人は長期・短期問わず誰にとっても便利なサービスだと思います。

\手数料が安い海外送金サービスのWise(ワイズ)/

Wise(ワイズ)の登録方法

Wise(ワイズ)の海外送金サービスを利用するにはアカウント登録と本人確認を完了する必要があります。

上記3つのパートに分けて説明します。

Wise(ワイズ)の必要書類

| 顔写真付き身分証明書 *右の中からどれか一つ | ①マイナンバーカード ②日本の運転免許証 ③2020年2月以前に発行された日本国パスポート ④在留カード |

| マイナンバーが確認できる書類 *右の中からどれか一つ | ①マイナンバーカード ②マイナンバー通知カード ③6ヵ月以内に発行されたマイナンバー記載の住民票 |

Wise(ワイズ)の海外送金サービスを利用する際に必要な書類は顔写真付き身分証明書とマイナンバーが確認できる書類の2つです。

アカウント登録をする際は、本人確認はありません。

アカウント登録完了後に、送金を実際に行う前に本人確認を求められます。

グローバル侍

グローバル侍海外に長期旅行や移住する際に住民票を抜いて海外転居届を出す人もいるかと思います。

住民票を抜くとマイナンバーカードは失効となるので、海外転居届を出す前にWise(ワイズ)の本人確認を完了させておきましょう。

Wise(ワイズ)の登録に必要な書類(海外在住者の場合)

| 現在の海外住所が確認できる書類 *右の中からどれか一つ | ①公共料金の請求書:電気、ガス、電話(携帯電話の請求書は不可) ②銀行もしくはクレジットカードの取引明細書 ③税金の通知書 ④運転免許証(住所と有効期限が記載されているもの) ⑤他金融機関や政府機関発行の書類 ⑥車両検査証 |

既に海外に住んでいる人が、Wise(ワイズ)の本人確認で必要な書類は上記になります。

マイナンバーを必要としない、現地の住所が確認できる書類を利用することができます。

長期旅行などで住民票を抜いてしまった場合は、現地の住所証明ができないと思うので、必ず出国前に準備しておきましょう。

グローバル侍

グローバル侍筆者は海外移住後にWise(ワイズ)に登録しました。

その際に利用した書類は賃貸契約書でした。

上記表には含まれていませんが、問い合わせたところ賃貸契約書でも本人確認はできるとの返答を頂いてます。

海外送金Wise(ワイズ)をマイナンバーなしで利用する方法について、以下の記事で詳しく解説しています。

Wise(ワイズ)の登録手順

Wise(ワイズ)のアカウントの登録方法は下記9ステップです。

登録のためのメールアドレスを入力しましょう。

「個人アカウント」か「法人アカウント」の2種類から選択します。

現在の居住国を選択しましょう。

既に海外に移住している場合は、日本ではなく移住先の国を選ぶ必要があります。

SMSコードを受け取るための電話番号を入力しましょう。

SMSで受け取ったセキュリティコードを入力しましょう。

Wise(ワイズ)にログインする際のパスワードを作成しましょう。

いくつかのオプションが用意されていますが、後ほど選ぶこともできるのでとりあえず登録だけしておきたい場合は「あとで」を入力すれば大丈夫です。

全ての登録情報を入力すれば、ログイン画面に移ります。

アカウント登録はこれで完了ですが、最初の送金サービスを実際に利用する際に本人確認が必要になります。

本人確認は最初の1回目のみです。

\手数料が安い海外送金サービスのWise(ワイズ)/

Wise(ワイズ)の使い方

Wise(ワイズ)の使い方としては大きく下記の3パターンがあります。

- 海外送金

- 海外送金の受け取り

- デビットカードでの支払いや出金

3番のデビットカードを利用する場合は、まずWise(ワイズ)の口座に入金しておく必要があります。

グローバル侍

グローバル侍自分の持っている銀行口座のアプリなどでオンライン上で簡単に入金できます。

例えば日本の三菱UFJの銀行口座を持っているのであれば、その口座からWiseの日本通貨用の口座に入金します。

Wise(ワイズ)の送金方法

Wise(ワイズ)のアカウントの送金方法は2種類あります。

- Wise以外の口座から送金(銀行口座から送金する)

- Wiseの残高から送金する

どちらも内容的にはほとんど同じです。

Wiseにまだ入金していない場合は、Wise以外の口座からWiseを通して海外送金を行うことができます。

既にWiseの口座にお金がある人はそのお金を使って、海外送金をしましょう。

グローバル侍

グローバル侍Wiseの口座に入金するには入金したい通貨口座を選択して、チャージを選択すれば入金できます。

Wise(ワイズ)のデビットカード

Wise(ワイズ)にはデビットカードがあり、アカウント登録すれば注文することができます。

注文後は登録住所に、Wise(ワイズ)がデビットカードを配送してくれます。

Wise(ワイズ)のデビットカードに以下のような特徴があります。

- 格安の手数料

- 年会費無料

- 外貨での支払いが可能

- 海外でATMの引き出し手数料が30,000円/月まで無料(最初の2回/月)

Wise(ワイズ)を利用する場合は、デビットカードも取得しておくのがお得でしょう。

グローバル侍

グローバル侍カードの注文には1,200円かかるとの情報があるのですが、筆者が注文した時にはお金はかかりませんでした。情報が古いのか、注文する国によっては無料なのかもしれません。

Wise(ワイズ)のデビットカードの有効化・アクティベート方法

Wise(ワイズ)にはデビットカードを利用するためには、有効化(アクティベート)する必要があります。

有効化(アクティベート)する方法は下記2つのパターンがあります。

- ATMで現金の引き出しもしくは残高の照会を行う

- オンライン上でWiseアカウントにログインし有効化をする

どちらも簡単にできますが、国によっては有効化(アクティベート)できる方法が異なります。

Wiseのデビットカードを有効化(アクティベート)する方法について、以下の記事で詳しく解説しています。

Wise(ワイズ)のバーチャルカード

Wise(ワイズ)にはバーチャルカードも用意されています。

バーチャルカードは、文字通り仮想のカードで物理的なカードは実際には存在しませんがオンライン上でカード番号やセキュリティコードを確認できます。

カード本体を持ち歩く必要がないため、盗難や紛失の心配がなく安全に利用することができます。

グローバル侍

グローバル侍こちらは注文する必要はなく、アカウント登録をして口座にお金があればすぐに利用できます。

Wiseのバーチャルカードについて、以下の記事で詳しく解説しています。

Wise(ワイズ)の手数料

Wise(ワイズ)の手数料は大きく下記3種類に分類されます。

- 送金手数料

- 決済手数料

- 出金手数料

送金手数料は送金する際にかかる手数料なので、通貨や送金額によって異なります。

決済手数料はデビットカードで外貨支払いの際の両替手数料のことです。

こちらも通貨によって異なりますが、Wise(ワイズ)の口座に支払い通貨が既に入っている場合は、手数料はかかりません。

出金手数料はATMからの出金にかかる費用です。

月2回までで、30,000円以内であれば出金手数料は無料です。

3回目以降は1回の引き出しにつき70円がかかり、30,000円を超える場合1.75%の手数料が発生します。

Wise(ワイズ)の危険性・安全性

Wise(ワイズ)に危険性はなく、安全に利用できます。

なぜなら、既に世界で1,600万人以上が利用しており、日本では「ワイズ・ペイメンツ・ジャパン株式会社」として関東財務局により、資金移動業者として登録されているからです。

海外送金サービスと言えば、Wise(ワイズ)と言っても過言ではないと思います。

筆者も実際にサービスを利用していますが、今のところ何も問題なく使えています。

グローバル侍

グローバル侍登録の際に問題があったので何回か問い合わせをしたのですが、返信は早く真摯に対応してもらえました。

\手数料が安い海外送金サービスのWise(ワイズ)/

Wise(ワイズ)のカスタマーサポート

Wise(ワイズ)のカスタマーサポートへの問い合わせ方法は3種類あります。

- メール

- チャット

- 電話

言語によって問い合わせできる方法が変わるのですが、Englishを選択すると電話を選択できました。

日本語だとメールのみのようです。

Wise(ワイズ)のカスタマーサポートについて、以下の記事で詳しく解説しています。

Wise(ワイズ)の限度額

Wise(ワイズ)の保有限度額は100万円となっています。

送金限度額も日本円の場合、100万円です。

日本のWise(ワイズ)のデビットカードの決済限度額は下記の表にまとめています。

| 1回当たりの上限額 | 1日当たりの上限額 | 1カ月当たりの上限額 | |

| ICチップとPIN | デフォルトで325,000円 最大で1,000,000円 | デフォルトで400,000円 最大で1,300,000円 | デフォルトで1,300,000円 最大で4,000,000円 |

| ATMでの出金 | デフォルト130,000円 最大で130,000円 | デフォルトで200,000円 最大で200,000円 | デフォルトで400,000円 最大で530,000円 |

| コンタクトレス決済 | デフォルトで68,000円 最大で68,000円 | デフォルトで68,000円 最大で130,000円 | デフォルトで530,000円 最大で530,000円 |

| 磁気ストライプ決済限度額 | デフォルトで41,500円 最大で160,000円 | デフォルトで53,000円 最大で160,000円 | デフォルトで160,000円 最大で790,000円 |

| オンライン決済 | デフォルトで130,000円 最大で1,000,000円 | デフォルトで130,000円 最大で1,300,000円 | デフォルトで265,000円 最大で4,000,000円 |

Wise(ワイズ)のメリット

Wise(ワイズ)のメリットは下記の5つになります。

- 手数料が安い

- デビットカードを利用できる

- オンラインで完結できる

- 複数の通貨での口座を保有できる

- 口座維持費が無料

それぞれ詳しく見ていきましょう。

手数料が安い

Wise(ワイズ)は海外送金手数料だけでなく、ATMからの出金手数料など全ての手数料が他のサービスと比較して安いです。

銀行の海外送金だと手数料をかなり取られてしまうので、もったいないです。

デビットカードを利用できる

デビットカードも無料で利用でき、海外旅行の際などの決済では安く済ませることができます。

日本の銀行のデビットカードやクレジットカードでも決済はできますが、Wise(ワイズ)よりもレートは悪くなるでしょう。

先ほど紹介したバーチャルカードもあるので、セキュリティ面でも安心です。

オンラインで完結できる

Wise(ワイズ)はアカウント登録から送金サービスの利用、デビットカードの注文まで全てオンラインでできます。

銀行のように実店舗に行って、登録などの作業が必要ないので時間と労力がかかりません。

海外に居ても簡単にサービスを利用できます。

グローバル侍

グローバル侍アカウント登録で話しましたが、日本を出国した後にアカウント登録する場合は海外での住所確認書類が必要なので注意しましょう。

複数の通貨での口座を保有できる

Wise(ワイズ)には50種類の通貨に対応したマルチカレンシー口座が用意されています。

そのため、Wise(ワイズ)のアカウントさえ持っていれば、ドルでの口座や円での口座を同時に所有できるのです。

口座維持費が無料

Wise(ワイズ)の口座は持っておくだけだと、維持費はかかりません。

海外旅行の時にしか、Wise(ワイズ)を利用しないという人でも、余計な出費は必要ないです。

\手数料が安い海外送金サービスのWise(ワイズ)/

Wise(ワイズ)のデメリット

Wise(ワイズ)のデメリットは下記の3つになります。

- アカウント開設が面倒くさい

- 限度額が100万円

- 実店舗がない

それぞれ詳しく見ていきましょう。

アカウント開設が面倒くさい

Wise(ワイズ)はアカウント開設後に、本人確認が必要です。

本人確認のために身分証明書やマイナンバーカードが必要で、完了するまでに少し時間がかかります。

また海外に居る場合は海外での住所確認書類が必要です。

もし、長期の海外旅行をするために既に住民票を抜いてしまった場合はアカウントを開設できなくなるので、必ず出国前にWise(ワイズ)に登録しておきましょう。

グローバル侍

グローバル侍あらかじめ準備していればスムーズに終わります。

筆者は海外に出国後に開設したので、住所確認書類を手に入れるのに時間がかかり中々登録できませんでした。

限度額が100万円

保有限度額は100万円なので、それほど大きな金額を置いておくことができません。

そのため、貯金というよりも海外送金や受け取り、海外で決済に必要な分だけお金を入れておくという使い方が基本になります。

実店舗がない

先ほども言いましたが、Wise(ワイズ)には実店舗がないので、これがデメリットとなる人もいるかもしれません。

例えば、普段パソコンやスマホなどネットでの作業をあまりしない人は、実際に人に相談しながら進めていく方が安心だと感じるでしょう。

Wise(ワイズ)でも問い合わせはできますが、メールの場合すぐには返信が来ないので、スムーズにすすめることが難しい場合もあります。

Wise(ワイズ)の評判と口コミ

Wise(ワイズ)の評判をネット上で調べてみました。

Twitterと日本では馴染みがないかもしれませんが、世界的に有名なレビューサイトであるTrustPilotを見ていきましょう。

TrustPilot

Wise(ワイズ)のTrustPilotでの評判はこちらのURLからチェックできます。

平均点は4.3とかなりの高評価だと思います。

手数料が安いや送金スピードが速いといった好意的な意見がいくつかありました。

ですが逆に、カスタマーサポートの対応が悪いや送金に時間がかかりすぎといった意見もあります。

海外の会社なので日本の銀行などの比べると対応が悪いのかもしれません。

Wise(ワイズ)のまとめ

今回はWise(ワイズ)の評判や特徴について解説しました。

- Wise(ワイズ)は旧TransferWise(トランスファーワイズ)で格安の手数料で利用できる海外送金サービス

- 170カ国、50種類の通貨に対応

- 手数料が安く口座維持費はかからない

- 最初に本人買う人が必要なので海外に行く予定の人は出国前にしておくべき

Wise(ワイズ)は海外留学や駐在員、バックパッカーなど海外に行く予定のある人にとっては非常に便利だと思います。

レートが銀行やほかの海外送金サービスと比べても安いですし、デビットカードも利用できます。

最初の本人確認だけ手間がかかりますが、初回のみなので登録さえしてしまえば、あとは快適にサービスを利用できるはずです。

これから海外に行く予定がある人は是非チェックしておきましょう。

最後まで記事を読んでいただき、ありがとうございます!

\手数料が安い海外送金サービスのWise(ワイズ)/

コメント